概述:截止2022年7月27日MySSpic废钢绝对价格为2816.7元/吨,周环比增加45.4元/吨,涨幅1.64%,年均价为3630.64元/吨,年同比上涨138.46元/吨,涨幅3.97%。7月份,废钢市场全面走跌,整体表现不佳。疫情、高温、强降雨天气影响持续,美联储加息风波不断,“停贷潮”、“停工潮”多发,工地开工受限,钢材需求受到抑制,成交量低迷。钢厂成品材库存积压,资金周转难以缓解。电弧炉钢厂虽亏损有所缓解,但仍有部分钢厂检修,继续减产甚至停产。高炉钢厂也承压生产,废钢需求低迷,导致废钢价格大幅跳水。进入8月份,随着疫情防控政策调整,疫情的影响进一步减弱,宏观方面对于推荐复工复产的扶持政策,市场信心有所恢复。多种因素影响尚在,考虑到市场逐步恢复,预计8月份废钢市场承压运行,震荡上涨。

一、7月份国际废钢价格大幅下挫

图1:2019年1月-2022年7月日本废钢价格走势(单位:美元/吨)

资料来源:上海钢联大宗商品终端

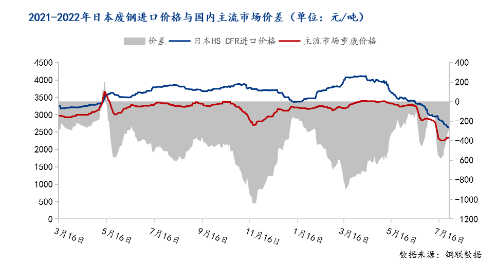

7月份国际废钢价格大幅下挫。日本方面,月初日本前首相遭遇意外,引发全球关注,日本金融市场也有所波动。日本国内钢厂废钢到货量大,供过于求,废钢出口量长时间持续低迷,海外市场废钢需求量低,成交有限,日本国内外废钢报价都持续下跌;土耳其方面,随着长材出口交易疲软,缺乏上涨动力,废钢进口价格继续下跌。5月以来,地缘冲突持续,疫情反复、通胀等一系列影响,国际废钢市场连续大跌,现阶段主流废钢进口国价格已达到年内最低点。

目前中国进口主流料型来自日本的HS当前到港价实际报价在390美元/吨左右,中国国内主流城市不含税重废均价3340元/吨,较上周上调80元/吨。进口价差继续倒挂。

根据中国海关总署数据统计:2022年6月进口再生钢铁原料2.23万吨,月环比降25.07%,年同比降72.5%。其中从日本进口再生钢铁原料1.57万吨,占6月总进口量的70.34%,从韩国进口0.45万吨,占6月总进口量的20.27%。2022年1-6月累计进口再生钢铁原料12.78万吨。

二、7月份国内铁水成本大幅回落

图2:2017年1月~2022年7月生铁与废钢价差走势图(单位:元/吨)

资料来源:上海钢联大宗商品终端

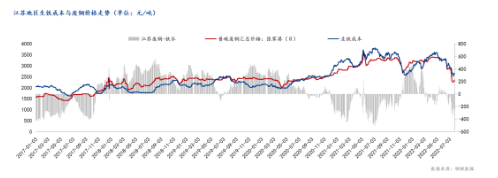

7月份,铁水成本与废钢价格均呈现大幅回落走势,铁水成本回落幅度低于废钢,当前价差为-82,较上月底增加了71元/吨。7月份焦炭采购价格再次全面下调,焦炭第五轮提降落地,本次价格调整累计降幅已达1100-1180元/吨,但下游钢厂对焦炭的需求量一般,焦企还是有一定的库存压力,五轮过后,焦炭市场短期内或持稳运行。加上近期铁矿石价格接连上涨,铁水成本增加,废钢性价比相对有所提高,钢厂废钢采购及使用意愿有所回升。

三、7月份国内螺纹钢价格断崖式下跌

图3:2017年1月~2022年7月废钢、螺纹钢走势对比图(单位:元/吨)

资料来源:上海钢联大宗商品终端

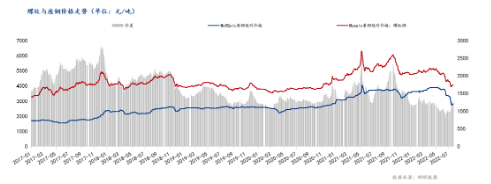

7月份螺纹钢与废钢价格均出现断崖式下跌,螺废价差快速拉大,目前价差为1248.52元/吨,月环比上升229.49元/吨,年环比下降354.41元/吨。7月份,在本就是传统钢材需求淡季的情况下,疫情、高温、强降雨天气影响不断,再加上“停贷潮”、“停工潮”引发的一系列负面影响,钢贸商多以降库出货为主,下游采购方也多按需采购,积极性低,钢厂成品材库存积压,资金周转难以缓解。电弧炉钢厂虽亏损有所缓解,但仍有部分钢厂检修,继续减产甚至停产。高炉钢厂也承压生产,废钢需求低迷。

四、7月份国内废钢市场大幅跳水

7月份国内废钢价格大幅跳水,全面走跌,仅月底出现小幅反弹。成品材价格断崖式下跌,焦炭第五轮提降落地,废钢市场需求有限,随之跳水。再加上电炉亏损未缓解,仍大面积减产及停产,废钢需求急速下降,整体表现低迷。

图4:2022年7月全国重点城市重废价格表(单位:元/吨,不含税)

资料来源:上海钢联大宗商品终端

由上表看,7月份全国重点地区废钢价格大幅跳水。截止7月底,全国各区域废钢价格大体如下:江苏地区重废现金价在2350~2410元/吨。山东地区重废现金价在2375~2475元/吨。浙江市场重废现金价在2300~2420元/吨。华南地区重废现金价在2290~2450元/吨。福建市场重废现金价在2380~2420元/吨。江西地区重废现金价在2360~2400元/吨。湖南地区重废现金价在2300~2330元/吨。湖北地区重废现金价在2320~2360元/吨。山西地区重废现金价在2380~2395元/吨。河北地区重废现金价在2450~2540元/吨。辽宁重废现金价在2500~2520元/吨。西北地区主流钢厂重废现金价2500~2530元/吨。西南地区主流钢厂重废现金价2660~2680元/吨。若无标注,以上均为市场不含税现金价。

五、供需基本面

(一)库存方面

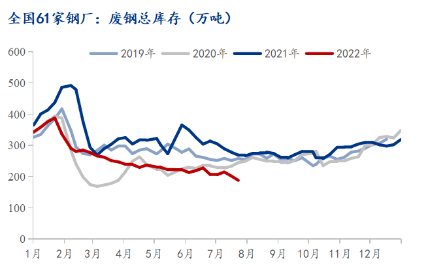

截止7月28日,我的钢铁61家钢厂废钢库存总量188.08万吨,较上周减少13.92万吨,降幅6.89%;月环比减少31.32万吨,降幅14.28%;年同比减少78.62万吨,降幅29.48%。废钢周转天数12.5天,周环比增加0.4天;月环比增加0.5天;年同比增加0.2天。7月份,废钢钢厂库存整体呈现下降趋势,钢厂亏损继续,废钢价格持续低位,且大幅下挫,下跌次数多,下调幅度大,废钢市场资源紧张,钢厂收货比较困难,废钢市场处于低到货,低消耗,低库存的状态。但由于钢厂日均消耗量降幅大于库存,库存使用天数反而出现小幅增加的情况。

图5:2019年-2022年国内主流钢厂废钢库存变化图

资料来源:上海钢联大宗商品终端

(二)电弧炉开工率情况

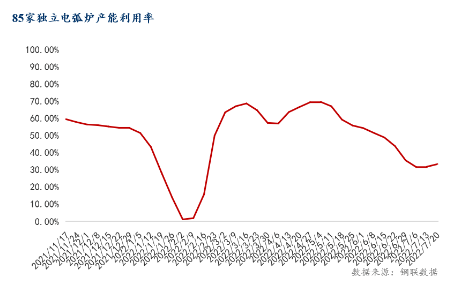

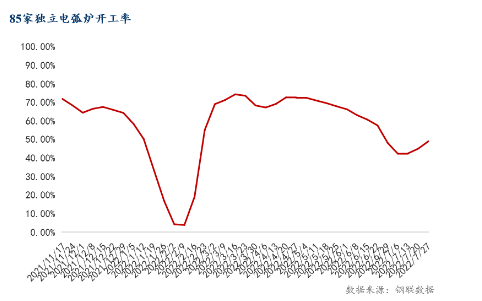

截至7月27日,Mysteel调研全国85家独立电弧炉钢厂,平均开工率为49.09%,周环比上升4.02%,月环比上升0.90%;产能利用率37.60%,周环比上升4.21%,月环比上升2.01%。7月份,废钢价格出现大幅跳水,电弧炉钢厂成本随之下降,利润出现反弹,吨钢利润在113元/吨左右,随着亏损情况缓解,多数电弧炉钢厂开始根据自身的情况调节生产时间,复工的钢厂有所增加。近期随着废钢价格多次小幅上涨,钢厂利润将有所压缩,部分钢厂复产计划或将有所延后,但电弧炉钢厂利润尚可,错峰生产利润颇丰,预计短期内电弧炉开工率和产能利用率将呈现缓慢上行走势。

图6:85家独立短流程钢厂产能利用率

图7:85家独立短流程钢厂开工率

整体来看,7月份,疫情、高温、强降雨天气影响仍在,美联储加息风波不断,“停贷潮”、“停工潮”引发一系列悲观心态,影响废钢市场信心,钢材需求低迷,钢材价格大幅下挫,钢厂成品材库存积压,资金周转难以缓解。但随着废钢价格出现大幅跳水,钢厂成本随之下降,利润出现反弹,电弧炉钢厂开工率及产能利用率均有小幅度增加。高炉厂铁水成本增加,废钢性价比相对有所凸显,采购及使用废钢的意愿有所回升。进入8月份,废钢市场影响因素更加复杂,一方面,随着疫情防控政策调整,疫情的影响进一步减弱,宏观方面对于推进复工复产的扶持政策,政治局会议中,第一次出现“保交楼”,并表示“停贷潮”、“停工潮”不会继续蔓延,更不会引发系统性风险,市场信心有所恢复;且随着亏损情况缓解,多数钢厂开始调节生产时间,电弧炉钢厂的开工率及产能利用率回升,废钢需求有一定的支撑。另一方面,8月仍是钢材是消费淡季,高温天气仍将延续,再加上房地产以及基建需求落地有时效性,废钢需求能否彻底改善仍存在一定的不确定性,废钢的价格水平影响因素较多,跟随需求的有效释放而变化。预计8月份废钢市场或将承压运行,震荡上行,但具体上行幅度与需求息息相关。 |